結論|日本の高配当株銘柄紹介

結論|4220 リケンテクノス

現在、過去と比べると配当利回りは高く、PBR・PERともに割安と言える。買い場がきていると判断できる。

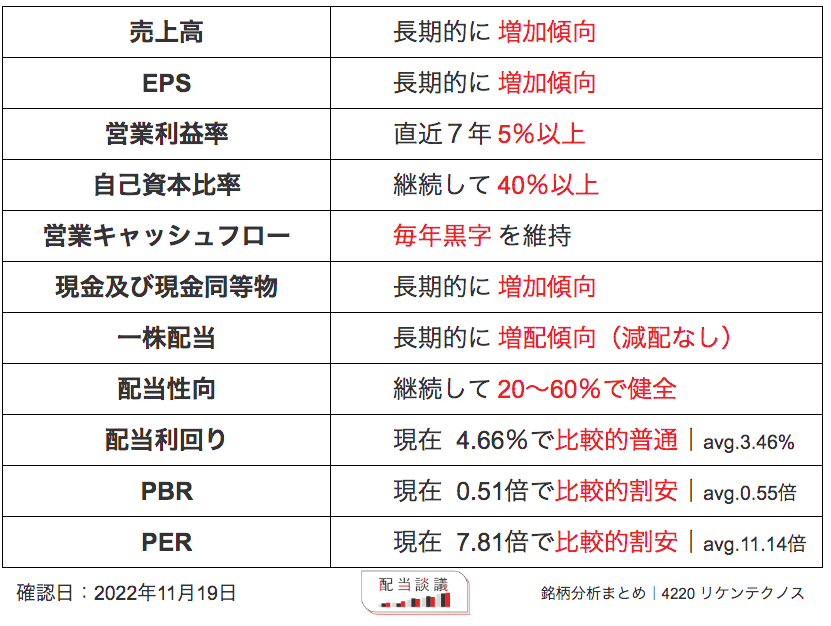

銘柄分析まとめ|4220 リケンテクノス

長期的な実績の評価(4段階評価:◎○△X)

| 事業の成長性 | ◎ |

| 株価の成長性 | ○ |

| 財務の優良性 | ◎ |

| 配当利回り | ◎ |

| 配当の成長性 | ◎ |

本記事は、分析・紹介している株式銘柄への投資を推奨するものではない。十分にご注意いただきたい。

また株式は債券などに比べてハイリスクな投資対象となる。

株式投資には元本割れのリスクがあるので、くれぐれも投資は自己責任で行う様お願いしておく。

盲信せず最後の投資判断はご自身で行っていただき、自分のリスク許容度に応じた手法・銘柄を選択することが推奨される。

リベ大と両学長・こびと株.comをチェックしている人におすすめ

本記事は以下の様な人におすすめ

リベ大と両学長、こびと株.comの発信をチェックしている人には特におすすめだ。リベ大生必見と言っておく。

本記事の独自性

- 独自のスコアリングと他2指標による評価の掲載・比較

参考:財務マニュアル|財務分析図鑑、投資家バク|銘柄分析ツール - リーマンショックとコロナショックの影響を分析

- 配当利回りの推移を10年間分グラフで掲載

投資家B

<最新記事>

- 結論|日本の高配当株銘柄紹介

- 基本情報と評価・スコアリング|4220 リケンテクノス

- 売上高|参考:リベ大・こびと株.com

- EPS(一株当たり利益)|参考:リベ大・こびと株.com

- 営業利益率|参考:リベ大・こびと株.com

- 自己資本比率|参考:リベ大・こびと株.com

- 営業キャッシュフロー|参考:リベ大・こびと株.com

- 現金及び現金同等物|参考:リベ大・こびと株.com

- 一株配当|参考:リベ大・こびと株.com

- 配当性向|参考:リベ大・こびと株.com

- 配当利回り|参考:リベ大・こびと株.com

- 株主総利回り(TSR)|4220 リケンテクノス

- PBR(株価純資産倍率)|4220 リケンテクノス

- PER(株価収益率)|4220 リケンテクノス

- まとめ|4220 リケンテクノス

基本情報と評価・スコアリング|4220 リケンテクノス

基本情報

| 企業名 | リケンテクノス |

| コード | 4220 |

| 業種 | 化学 |

| 時価総額 | 314.16億円 |

| 市場名 | 東証プライム |

| 決算日 | 3月末日 |

Yahooファイナンス

塩ビコンパウンド首位。エラストマー注力。建材用では化粧材用フィルム強い。海外展開で先行

Kabutan

塩ビコンパウンドの最大手。化粧材用フィルムにも強み。高透明フィルムは抗菌製品。

評価・スコアリング

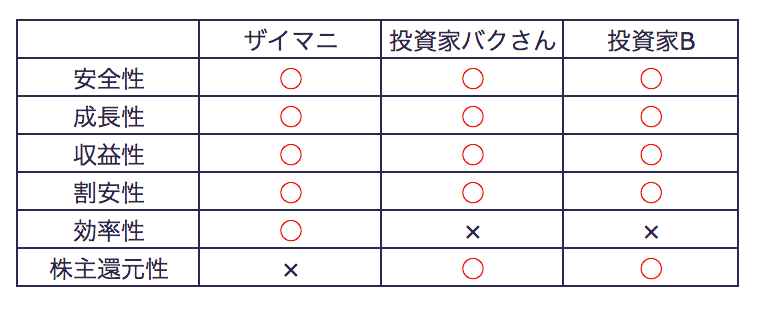

銘柄評価軸|ザイマニ・投資家バクさん・投資家B

銘柄評価|ザイマニ・投資家バクさん・投資家B

売上高|参考:リベ大・こびと株.com

ここでは、売上高の推移を見ていく。

- 傾向

(右肩上がりが望ましい) - 増減が激しすぎないか

- 配当金を含む全ての原資

となるお金

データはIR BANKの数値を参考に

している。

売上高の概要

グラフは過去15年間の売上高推移

となる。

長期的に増加傾向。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、売上高の成長率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の成長率 | -4.38% |

| 2010年3月末の成長率 | -17.55% |

コロナショック時

| 2021年3月末の成長率 | -10.71% |

| 2022年3月末の成長率 | +24.6% |

EPS(一株当たり利益)|参考:リベ大・こびと株.com

ここでは、EPS(一株当たり利益)の推移を見ていく。

- 傾向

(右肩上がりが望ましい) - EPS

=当期純利益÷発行済株数 - 企業の利益を生み出す力を表す数値

データはIR BANKの数値を参考に

している。

EPSの概要

グラフは過去13年間のEPS推移

となる。

長期的に増加傾向で上昇トレンドを維持している。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、EPSの成長率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の成長率 | N/A |

| 2010年3月末の成長率 | N/A |

コロナショック時

| 2021年3月末の成長率 | +6.46% |

| 2022年3月末の成長率 | +21.96% |

営業利益率|参考:リベ大・こびと株.com

ここでは、営業利益率の推移を見ていく。

- 5%以下・・・・低いX

7%以上・・・・平均的○

10%以上・・・高い◎ - 営業利益率

=営業利益÷売上高 - 本業での儲けの効率性を表している

データはIR BANKの数値を参考にしている。

営業利益率の概要

グラフは過去15年間の営業利益率推移となる。

直近7年継続して5%以上を維持しており、高収益な事業モデルへ転換してきていると言える。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、営業利益率の成長率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の成長率 | マイ転 |

| 2010年3月末の成長率 | プラ転 |

コロナショック時

| 2021年3月末の成長率 | +0.37% |

| 2022年3月末の成長率 | -0.30% |

自己資本比率|参考:リベ大・こびと株.com

ここでは、自己資本比率の推移を見ていく。

- 40%以下:低いX

60%以上:安心○

80%以上:問題ない◎ - 金融業や不動産業では低くなりやすい

- 自己資本比率

=自己資本÷総資本

=純資産÷(負債+純資産) - 企業の借金のなさを表し、あまりに低いと倒産リスクが高いと判断できる

データはIR BANKの数値を参考にしている。

自己資本比率の概要

グラフは過去15年間の自己資本比率の推移となる。

継続して40%以上を維持しており、財務面で不安を感じることは

ない。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、自己資本比率の変動率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の変動率 | +3.87% |

| 2010年3月末の変動率 | +0.03% |

コロナショック時

| 2021年3月末の変動率 | +2.30% |

| 2022年3月末の変動率 | -0.10% |

営業キャッシュフロー|参考:リベ大・こびと株.com

ここでは、営業キャッシュフローの推移を見ていく。

- 傾向

(右肩あがりが望ましい) - 毎年黒字が前提

- 本業でどれだけキャッシュ(現金)を残せたかを表す

データはIR BANKの数値を参考にしている。

営業キャッシュフローの概要

グラフは過去15年間の営業キャッシュフローの推移となる。

波はあるが毎年黒字を維持している。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、営業キャッシュフローの成長率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の成長率 | -46.10% |

| 2010年3月末の成長率 | +122.84% |

コロナショック時

| 2021年3月末の成長率 | +6.61% |

| 2022年3月末の成長率 | -51.29% |

現金及び現金同等物|参考:リベ大・こびと株.com

ここでは、現金及び現金同等物の推移を見ていく。

- 傾向

(右肩あがりが望ましい) - 企業がしっかりキャッシュを稼ぎ、残し、積み上げているかを見る

データはIR BANKの数値を参考にしている。

現金及び現金同等物の概要

グラフは過去15年間の現金及び現金同等物の推移となる。

長期的に右肩上がり。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、現金及び現金同等物の成長率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の成長率 | -22.87% |

| 2010年3月末の成長率 | +52.84% |

コロナショック時

| 2021年3月末の成長率 | +18.35% |

| 2022年3月末の成長率 | -1.91% |

一株配当|参考:リベ大・こびと株.com

ここでは、一株配当の推移を見ていく。

- 安定性・成長性に問題が

ないか(理想は連続増配) - 不景気の時に減配していないか

- 一株配当

=配当金総額÷発行済株数 - 一株当たりの配当金を表す

データはIR BANKの数値を参考にしている。

一株配当の概要

グラフは過去13年間の一株配当の推移となる。

長期的に増配を続けており、問題ない実績となっている。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、一株配当の成長率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の成長率 | N/A |

| 2010年3月末の成長率 | N/A |

コロナショック時

| 2021年3月末の成長率 | ±0% |

| 2022年3月末の成長率 | +18.75% |

配当性向|参考:リベ大・こびと株.com

ここでは、配当性向の推移を見ていく。

- 30〜60%・・健全

70%以上・・減配を警戒 - 配当性向

=配当金総額÷当期純利益 - 当期純利益の何%を配当へ回したかを表す

データはIR BANKの数値を参考にしている。

配当性向の概要

グラフは過去13年間の配当性向の推移となる。

継続して20〜30%台が続いており、健全で良好な株主還元姿勢を見せている。数値としては少し低めだが、増配余力が十分にあると言える。

リーマンショックとコロナショックの影響

ここではリーマンショックとコロナショック時に、配当性向の成長率が前年度と比較してどう推移したかを見ていく。

リーマンショック時

| 2009年3月末の成長率 | N/A |

| 2010年3月末の成長率 | N/A |

コロナショック時

| 2021年3月末の成長率 | -2.10% |

| 2022年3月末の成長率 | -0.80% |

配当利回り|参考:リベ大・こびと株.com

ここでは、配当利回りの推移を見ていく。

- 現在の利回りが過去と比べて高いのか低いのか、利回りの相場観を掴む

- できるだけ利回りが高い時に購入や買い増しをする

イメージを持つ - 配当利回り

=一株配当÷株価

データはIR BANKの数値を参考にしている。

配当利回りの概要

グラフは過去9年間の配当利回りの推移となる。

各年の最も高い時の配当利回りを平均すると3.46%となる。

3.46%を超えると比較的高利回りと言える。

株主総利回り(TSR)|4220 リケンテクノス

ここでは、株主総利回り(TSR)の推移を見ていく。

株価の増減率=前年度決算日の株価と該当年度決算日の株価を比較している。配当利回りは該当年度決算日の株価と配当金を計算したものを採用する。1年の配当金が10円あっても、1年で株価が10円以上下落すれば、トータルリターンはマイナスとなってしまう。

- その1年での1株当たりの株価と配当金の合計増減率を表す

- 株主総利回り

=株価増減率+配当利回り

データはIR BANKの数値を参考にしている。

株主総利回りの概要

グラフは過去12年間の株主総利回りの推移となる。

株価を加味すれば-23.37%〜+133.16%まで変動があり、トータルリターンは決して毎年プラスではない。

高配当銘柄が配当金を狙えると言っても、常に株式市場の相場変動にさらされていることを忘れてはならない。

PBR(株価純資産倍率)|4220 リケンテクノス

ここでは、PBR(株価純資産倍率)の推移を見ていく。

- 数値が低い方が割安と言え、同業種や過去のデータと比べて現状を把握する

- PBR

=時価総額÷純資産 - PBRが1倍とは、株価と企業が解散した時の株主への資産分配額が同じことを

表す

データはIR BANKの数値を参考にしている。

PBRの概要

グラフは過去13年間のPBRの推移となる。

各年のPBRの平均を取ると0.55倍となる。

最新数値は「IR BANK」を参考に計算・確認することを推奨する。

化学業界のPBRは直近5年はマイナス傾向となっており、時価総額が減少してきている。

PER(株価収益率)|4220 リケンテクノス

ここでは、PER(株価収益率)の推移を見ていく。

- 数値が低い方が割安と言え、同業種や過去のデータと比べて現状を把握する

- PBR

=株価÷EPS - PERが1倍とは、投資金額(株価)を企業が何年で利益として回収してくれるかを表す

データはIR BANKの数値を参考にしている。

PERの概要

グラフは過去13年間のPERの推移となる。

各年のPERの平均を取ると11.14倍となる。

最新数値は「IR BANK」を参考に計算・確認することを推奨する。

化学業界のPERは直近5年は12.4〜16.0倍で株価は復調傾向にある。

まとめ|4220 リケンテクノス

最後にまとめとして投資家Bの判断と考えを再掲しておく。

現在、過去と比べると配当利回りは高く、PBR・PERともに割安と言える。買い場がきていると判断できる。

銘柄分析まとめ|4220 リケンテクノス

長期的な実績の評価(4段階評価:◎○△X)

| 事業の成長性 | ◎ |

| 株価の成長性 | ○ |

| 財務の優良性 | ◎ |

| 配当利回り | ◎ |

| 配当の成長性 | ◎ |

正にキャピタルとインカムを両方実現し得る銘柄と言える。